シリーズ最終回は、

2021年度の住宅取得に利用可能な税制特例の住宅取得等資金にかかる贈与税の非課税措置についてお伝えしていきたいと思います。

関係する方は非常に限られますが、該当するお客様に出会った際、困らないように目を通しておいていただければ幸いです。

住宅取得支援策について

2021年度は大きく4つ、住宅取得者の負担軽減等を図るため、住宅取得にメリットが出る措置があります。

- 住宅ローン減税の控除期間13年の措置

- 住宅取得等資金にかかる贈与税の非課税措置

- すまい給付金

- グリーン住宅ポイント制度 ※ポイント発行申請の受付は、2021年12月15日をもって終了しました。

それぞれの詳細は国土交通省のホームページをご確認ください。

今回は贈与税の非課税措置の内容についてお伝えしていきます。

住宅取得等資金にかかる贈与税の非課税措置の概要

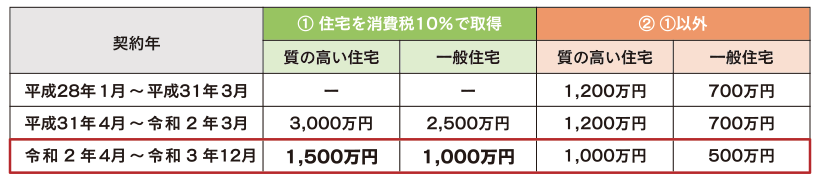

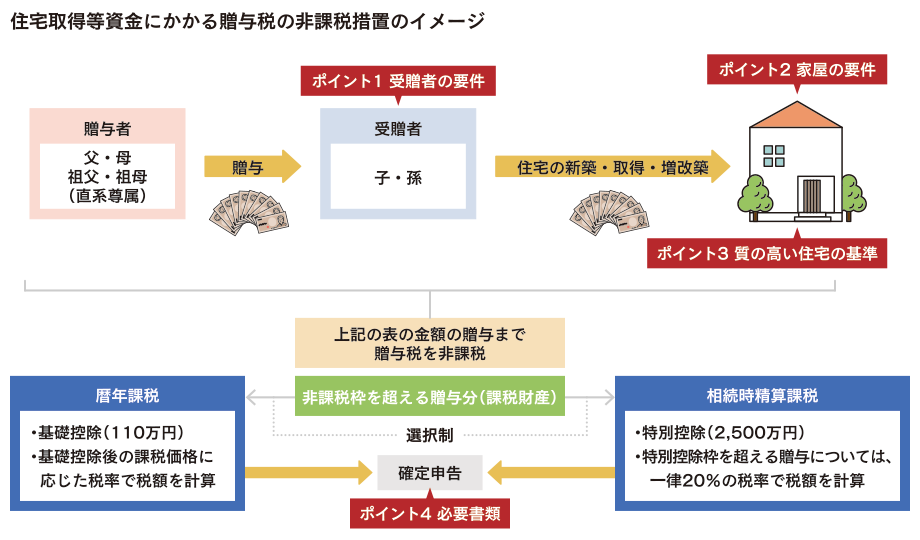

贈与税の非課税措置とは、父母や祖父母などの直系尊属から、自己の居住の用に供する住宅の新築若しくは取得又は増改築等のための金銭(以下「住宅取得等資金」といいます。)を贈与により取得した場合において、下表の金額までの贈与につき贈与税が非課税となる制度です 。

直系尊属(ちょっけいそんぞく)とは、父母、祖父母、曽祖父母など、取得者自身の直接の祖先の系列に当たる人のことをいいます。

ちなみに自身の子供や孫は卑属(ひぞく)と言います。難しいですね。

現行は、一般の住宅で1,000万円、質の高い住宅で1,500万円まで贈与税が非課税と表のようになります。

贈与税は、個人から贈与により財産を取得した個人に対して、その財産の取得の時における時価を課税価格として課される税で、相続税の補完税としての性格を持っています。

先程の表の非課税枠を超えた部分の課税方法は、「暦年課税」と「相続時精算課税」のどちらか選択します。

「暦年課税」と「相続時精算課税」のどちらを選択して確定申告するかは、財務省のホームページを参考にしてください。

適用を受けるにあたって 【受贈者の要件】 ポイント1

受贈者(贈与を受ける人)の要件は、①~⑥までの要件を満たすことが必要です。

① 原則贈与時に日本国内に住所を有していること

② 贈与時に贈与者の直系卑属であること

③ 贈与年の1月1日において、20歳以上であること

④ 贈与年の合計所得金額が 2,000万円以下であること

⑤ 贈与年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築若しくは取得又は増改築等をすること

⑥ 贈与年の翌年3月15日までにその家屋に居住すること、又は、同日後遅滞なくその家屋に居住することが確実であると見込まれること

適用を受けるにあたって 【 新築又は取得した家屋の要件】 ポイント2

① 新築又は取得した住宅の床面積(専有部分の床面積)が50㎡ 以上(※1)240㎡以下で、

床面積の2分の1以上が受贈者の居住の用に供されるものであること

(※1)令和3年1月以後に贈与を受けた場合、贈与年の合計所得金額が1,000万円以下の受贈者に限り、40㎡以上で対象となります。

② 取得した住宅が次のいずれかに該当すること

1)建築後使用されたことのないもの

耐震基準適合証明書(家屋の取得の日前2年以内にその証明のための家屋の調査が終了したものに限る )

建設住宅性能評価書の写し(家屋の取得の日前2年以内に評価されたもので、耐震等級(構造躯体の倒壊等防止)に係る評価が等級1、等級2又は等級3であるものに限る )

既存住宅売買瑕疵保険付保証明書(家屋の取得の日前2年以内に締結されたものに限る)

のいずれかにより証明されたもの

適用を受けるにあたって 【 増改築等の要件】

① 増改築等後の住宅の床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上(先ほどと同じく特例は40㎡以上)240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

② 増改築等の工事が、自己が所有し、かつ、居住している家屋に対して行われたもので、下記(ア~キ)の一定の工事に該当することにつき「増改築等工事証明書」により証明されたものであること

③ 増改築等の工事に要した費用の額が100万円以上であること

ア 増築、改築、建築基準法上の大規模の修繕又は大規模の模様替(「確認済証」の写し又は「検査済証」の写しでも可)

イ マンション の場合で、床または階段・間仕切り壁・主要構造部である壁のいずれかのものの過半について行う修繕又は模様替

ウ 家屋の一室(居室・調理室・浴室・便所・洗面所・納戸・玄関・廊下のいずれか)の床又は壁の全部についての修繕又は模様替

エ 一定の耐震改修工事

オ 一定のバリアフリー改修工事

カ 一定の省エネ改修工事

キ 給排水管・雨水の浸入を防止する部分に係る修繕又は模様替(リフォーム工事瑕疵担保責任保険契約が締結されているものに限る)

適用を受けるにあたって 【 質の高い住宅】 ポイント3

非課税枠の500万円加算の対象となる「質の高い住宅」とは、次のいずれかの基準に適合する住宅であることとなります。

質の高い住宅の基準

① 断熱等性能等級4又は一次エネルギー消費量等級4以上の住宅

② 耐震等級(構造躯体の倒壊等防止)2以上又は免震建築物の住宅

③ 高齢者等配慮対策等級(専用部分)3以上の住宅

※ 各等級は、住宅性能表示制度の性能等級(具体的な基準は評価方法基準(平成13年国土交通省告示第1347号))と同じものです。

※ 中古住宅及び増改築等に係る住宅は、評価方法基準のうち、既存住宅に係る基準に適合しているか否かにより判断します。

※ 平成27年3月31日以前に住宅性能証明書若しくは設計住宅性能評価又は増改築等工事証明書の申請があった場合には、省エネルギー対策等級4の住宅も対象となります。

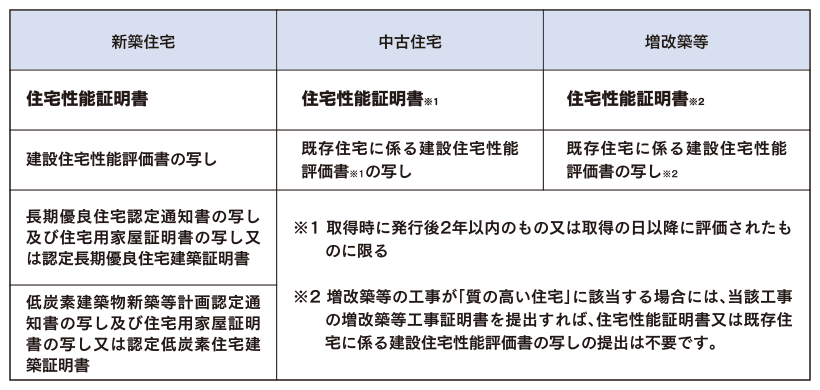

質の高い住宅の基準に適合することを証する書類

非課税枠の500万円加算の対象となる「質の高い住宅」の基準に適合することを証するには表のいずれかの書類が必要となります。

確定申告時の必要書類 ポイント4

確定申告の際には、税務署に以下の書類を提出する必要があります。

(確定申告時の具体的な申請方法については、税務署にお問い合わせください)

① 計算明細書(贈与税の申告書)

② 受贈者の戸籍謄本

③ 贈与年の所得金額を明らかにする書類(源泉徴収票など)

④ 請負・売買契約書の写し

⑤ 登記事項証明書

⑥ 受贈者の戸籍の附表の写し

⑦ 増改築等工事証明書

(増築 、改築、建築基準法上の大規模の修繕又は大規模の模様替の場合は、確認済証の写し又は検査済証の写しでも可)

⑧ リフォーム工事瑕疵保険付保証明書(給排水管・雨水の浸入を防止する部分に係る修繕又は模様替の工事の場合のみ)

⑨ 耐震基準適合証明書、建設住宅性能評価書、既存住宅売買瑕疵保険付保証明書のいずれか

⑩ 質の高い住宅の基準に適合することを証する書類

※ ⑤は新築住宅・中古住宅の場合のみ⑥・⑦・⑧は増改築等の場合のみ

⑨は一定の築後年数(木造20年・耐火建築物25年)を超える中古住宅の場合のみ ⑩は非課税枠の500万円加算を申請する場合のみ

各種証明書の発行について

① 耐震基準適合証明書

建築士事務所に属する建築士、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人のいずれか

② 住宅性能証明書

指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人のいずれか

③ 建設住宅性能評価書

登録住宅性能評価機関が交付するもの

④ 増改築等工事証明書

建築士事務所に属する建築士、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人のいずれか

⑤ 既存住宅売買瑕疵保険付保証明書・リフォーム工事瑕疵保険付保証明書

住宅瑕疵担保責任保険法人が発行するもの

⑥ 長期優良住宅認定通知書・低炭素建築物新築等計画認定通知書

所管行政庁(都道府県、市町村等)が交付するもの

⑦ 認定長期優良住宅建築証明書・認定低炭素住宅建築証明書

建築士事務所に属する建築士、指定確認検査機関、登録住宅性能評価機関のいずれか

※ 当社では、③建設住宅性能評価書と⑤のかし保険以外は取扱いしておりません。

具体的な発行・交付手続きについては、各発行主体にお問合せください。

おわりに

今回の内容は冒頭にも触れたように該当する方は限られるので、全く関係ない、知らないでも大丈夫かもしれませんが、

もしものために覚えておくと、いつか役に立つかもしれません。

また、今はインターネットで検索すれば何でも調べられますので、もっと分かり易い説明もあると思います。

最後までお付き合いいただき、ありがとうございました。

〔 筆者:ハウスジーメン 取締役 道下佳紀 〕